北京9月20日讯昨日晚间,海大集团公告,公司董事会审议通过了《关于终止公司2022年度向特定对象发行A股股票并撤回申请文件的议案》,同意公司终止2022年度向特定对象发行A股股票,并向深圳证券交易所申请撤回相关申请文件。

2023年5月12日,海大集团披露的《2022年度向特定对象发行A股股票募集说明书》显示,公司拟非公开发行股票募集资金总额不超过15亿元,扣除发行费用后的募集资金净额将全部用于补充流动资金。

海大集团此次向特定对象发行股票的发行对象为公司实际控制人、董事长、总经理薛华,发行股票全部采用现金认购方式,本次发行价格为45.09元/股。薛华将以现金方式认购本次向特定对象发行股票,其认购的数量将不超过33,370,411股,认购金额将不超过150,000.00万元。

海大集团本次证券发行的保荐机构为广发证券股份有限公司,保荐代表人刘建、张雨晴。

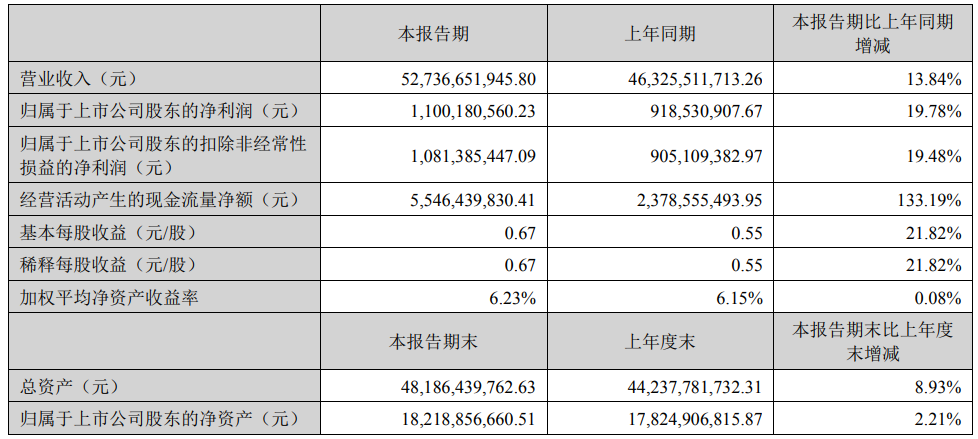

2023年上半年,海大集团的营业收入为527.37亿元,同比增长13.84%;归属于上市公司股东的净利润为11.00亿元,同比增长19.78%;归属于上市公司股东的扣非净利润为10.81亿元,同比增长19.48%;经营活动产生的现金流量净额为55.46亿元,同比增加133.19%。

2022年,海大集团的营业收入为1047.15亿元,同比增长21.63%;归属于上市公司股东的净利29.54亿元,同比增长80.54%;归属于上市公司股东的扣非净利润28.80亿元,同比增长84.67%;经营活动产生的现金流量净额为68.18亿元,同比增加117.27%。

公司2022年年度权益分派方案为:以公司现有总股本剔除已回购股份10,272,108.00股后的1,653,477,862.00股为基数,向全体股东每10股派4.500000元人民币现金。

2020年3月19日,海大集团公开发行了2,830万张可转换公司债券,每张面值100元,发行总额283,000万元,扣除发行费用后的募集资金净额为281,085.42万元,用于南通海大年产24万吨饲料项目、清远海大年产24万吨饲料项目等15个项目。海大集团公开发行可转换公司债券的保荐机构为招商证券股份有限公司,保荐代表人康自强、申孝亮。

财经车

财经车